شاخص قدرت نسبی (RSI) چیست؟

شاخص قدرت نسبی (RSI) یک شاخص حرکتی است که در تحلیل تکنیکال استفاده می شود. RSI

سرعت و بزرگی تغییرات اخیر قیمت اوراق بهادار را اندازه گیری می کند تا شرایط بیش از حد یا

کمتر از ارزش گذاری شده در قیمت آن اوراق بهادار را ارزیابی کند.

RSI به عنوان یک نوسانگر (گراف خطی) در مقیاس صفر تا 100 نمایش داده می شود. این

اندیکاتور توسط J. Welles Wilder Jr. توسعه یافته و در کتاب اصلی خود در سال 1978،

مفاهیم جدید در سیستم های تجاری فنی معرفی شده است.

RSI می تواند چیزی بیش از اشاره به اوراق بهادار بیش از حد خرید و فروش بیش از حد انجام

دهد. همچنین می تواند نشان دهنده اوراق بهاداری باشد که ممکن است برای تغییر روند یا عقب

نشینی اصلاحی قیمت آماده شوند. می تواند زمان خرید و فروش را نشان دهد. به طور سنتی، RSI

70 یا بالاتر نشان دهنده وضعیت خرید بیش از حد است. خوانش 30 یا کمتر نشان دهنده شرایط

فروش بیش از حد است.

- شاخص قدرت نسبی (RSI) یک نوسان ساز حرکتی محبوب است که در سال 1978 معرفی شد.

- RSI سیگنال هایی را در مورد حرکت صعودی و نزولی قیمت به معامله گران فنی ارائه می دهد و

اغلب در زیر نمودار قیمت دارایی ترسیم می شود.- یک دارایی معمولاً زمانی که RSI بالاتر از 70 است، بیش از حد خرید و زمانی که زیر 30

است، بیش از حد فروش در نظر گرفته می شود.- عبور خط RSI از زیر خط خرید بیش از حد یا بالای خط فروش بیش از حد، اغلب توسط معامله

گران به عنوان سیگنالی برای خرید یا فروش تلقی می شود.- RSI در بازه های معاملاتی به جای بازارهای روند بهتر کار می کند.

شاخص قدرت نسبی (RSI) چگونه کار می کند

به عنوان یک شاخص حرکت، شاخص قدرت نسبی قدرت یک اوراق بهادار را در روزهایی که

قیمت ها بالا می رود با قدرت آن در روزهای کاهش قیمت مقایسه می کند. ربط دادن نتیجه این

مقایسه به عملکرد قیمت می تواند به معامله گران ایده ای درباره نحوه عملکرد یک اوراق بهادار

بدهد. RSI که در ارتباط با سایر اندیکاتورهای فنی استفاده می شود، می تواند به معامله گران کمک

کند تا تصمیمات معاملاتی بهتری را اتخاذ کنند.

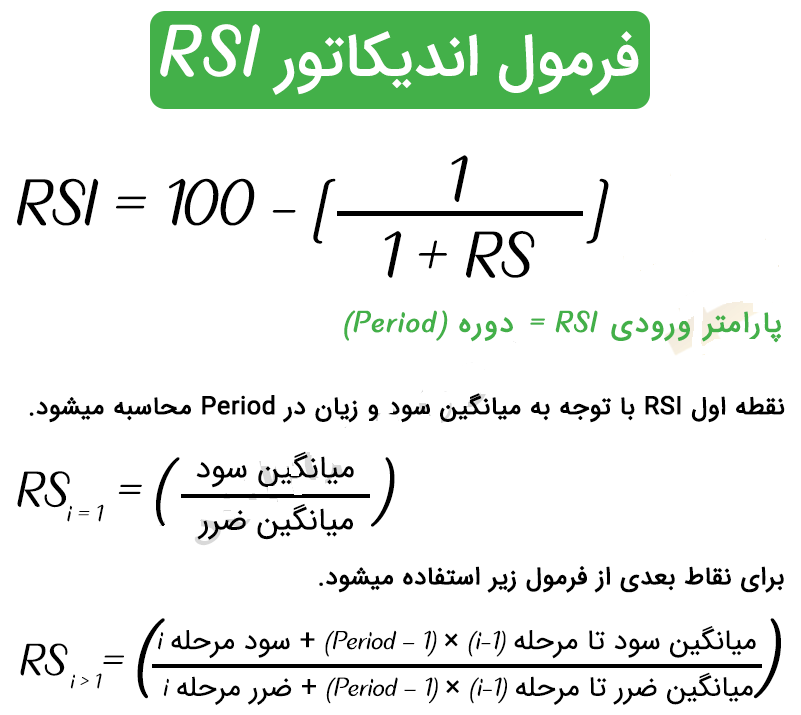

فرمول اندیکاتور RSI

- ابتدا با توجه به اختلاف قیمت پایانی هر کندل با کندل قبلی، درصد سود یا ضرر هر روز را محاسبه میکنیم.

- برای نقطه اول کافی است با محاسبه میانگین سود و زیان 14 کندل گذشته و جایگذاری در فرمول بالا، RSI را تعیین کنیم.

- برای نقاط بعدی RSI از فرمول 2 استفاده میکنیم. بدین صورت که برای محاسبه میانگین سود، میانگین سود 14 داده قبلی را در عدد 13

(Period – 1) ضرب کرده و با سود فعلی جمع کرده و بر 14 تقسیم میکنیم. این اقدام بخاطر وزندهی بیشتر به دادههای اخیر است.

رسم RSI

پس از محاسبه RSI، نشانگر RSI را می توان در زیر نمودار قیمت دارایی ترسیم کرد، همانطور

که در زیر نشان داده شده است. RSI با افزایش تعداد و اندازه روزهای بالا افزایش خواهد یافت. با

افزایش تعداد و اندازه روزهای پایین سقوط خواهد کرد.

همانطور که در نمودار بالا مشاهده می کنید، اندیکاتور RSI می تواند در زمانی که سهام در روند

همانطور که در نمودار بالا مشاهده می کنید، اندیکاتور RSI می تواند در زمانی که سهام در روند

صعودی است، برای دوره های طولانی در منطقه اشباع خرید باقی بماند. هنگامی که سهام در روند

نزولی قرار دارد، این اندیکاتور ممکن است برای مدت طولانی در قلمرو فروش بیش از حد باقی

بماند. این می تواند برای تحلیلگران جدید گیج کننده باشد، اما یادگیری استفاده از اندیکاتور در

چارچوب روند غالب این مسائل را روشن می کند.

چرا RSI مهم است؟

معامله گران می توانند از RSI برای پیش بینی رفتار قیمت اوراق بهادار استفاده کنند.

می تواند به معامله گران کمک کند تا روندها و تغییر روندها را تأیید کنند.

این می تواند به اوراق بهادار بیش از حد خرید و فروش بیش از حد اشاره کند.

می تواند سیگنال های خرید و فروش را به معامله گران کوتاه مدت ارائه دهد.

این یک شاخص فنی است که می تواند با دیگران برای حمایت از استراتژی های معاملاتی استفاده

شود.

استفاده از RSI با روندها

سطوح RSI را به تناسب روندها تغییر دهید

روند اصلی امنیت برای درک صحیح خوانش های RSI مهم است. به عنوان مثال، تکنسین معروف

بازار، کنستانس براون، CMT، پیشنهاد کرد که میزان فروش بیش از حد توسط RSI در یک روند

صعودی احتمالاً بسیار بالاتر از 30 است. به همین ترتیب، خوانش بیش از حد خرید در طول یک

روند نزولی بسیار کمتر از 70 است.

همانطور که در نمودار زیر می بینید، در طول یک روند نزولی، RSI نزدیک به 50 به جای 70

می رسد.

بسیاری از سرمایه گذاران یک خط روند افقی بین سطوح 30 و 70 ایجاد می کنند که یک روند

قوی وجود دارد تا روند کلی و افراطی ها را بهتر شناسایی کند.

از سوی دیگر، اصلاح سطوح RSI اشباع خرید یا فروش بیش از حد زمانی که قیمت سهام یا دارایی

در یک کانال افقی بلندمدت یا محدوده معاملاتی قرار دارد (به جای یک روند قوی صعودی یا

نزولی) معمولاً غیر ضروری است.

شاخص قدرت نسبی در بازارهای پرطرفدار به اندازه محدوده های معاملاتی قابل اعتماد نیست. در

واقع، اکثر معامله گران می دانند که سیگنال های داده شده توسط RSI در روندهای صعودی یا

نزولی قوی اغلب می تواند نادرست باشد.

از سیگنال های خرید و فروش متناسب با روندها استفاده کنید

یک مفهوم مرتبط بر سیگنالهای تجاری و تکنیکهایی متمرکز است که با روند مطابقت دارند. به

عبارت دیگر، استفاده از سیگنال های صعودی در درجه اول زمانی که قیمت در روند صعودی قرار

دارد و سیگنال های نزولی در درجه اول زمانی که یک سهم در روند نزولی قرار دارد، ممکن است

به معامله گران کمک کند تا از هشدارهای کاذبی که RSI می تواند در بازارهای روند تولید ایجاد

کند، اجتناب کنند.

خرید یا فروش بیش از حد

به طور کلی، زمانی که اندیکاتور RSI از 30 در نمودار RSI عبور کند، یک علامت صعودی و

زمانی که از 70 عبور کند، یک علامت نزولی است. به عبارت دیگر، می توان تفسیر کرد که

مقادیر RSI 70 یا بالاتر نشان می دهد که یک اوراق بهادار بیش از حد خرید یا ارزش گذاری شده

است. ممکن است برای تغییر روند یا عقب نشینی اصلاحی قیمت آماده شود. قرائت RSI 30 یا

کمتر نشان دهنده شرایط فروش بیش از حد یا کمتر از ارزش گذاری است.

خرید بیش از حد به اوراقی اطلاق می شود که در سطح قیمتی بالاتر از ارزش واقعی (یا ذاتی) آن

معامله می شود. این بدان معناست که طبق گفته متخصصان تحلیل تکنیکال یا تحلیل بنیادی، قیمت آن

بالاتر از جایی است که باید باشد. معاملهگرانی که نشانههایی از خرید بیش از حد اوراق بهادار

مشاهده میکنند، ممکن است انتظار اصلاح قیمت یا تغییر روند را داشته باشند. بنابراین، آنها ممکن

است اوراق بهادار را بفروشند.

همین ایده در مورد امنیتی نیز صدق می کند که شاخص های فنی مانند شاخص قدرت نسبی آن را به

عنوان فروش بیش از حد برجسته می کنند. می توان آن را به عنوان معامله با قیمتی کمتر از آنچه

که باید دید. معامله گرانی که دقیقاً چنین نشانه ای را دنبال می کنند ممکن است انتظار اصلاح قیمت

یا تغییر روند را داشته باشند و اوراق بهادار را خریداری کنند.

تفسیر محدوده RSI

در طول روندها، قرائت های RSI ممکن است در یک باند یا محدوده قرار گیرند. در طول یک

روند صعودی، RSI تمایل دارد بالای 30 بماند و اغلب باید به 70 برسد. در طول یک روند

نزولی، به ندرت مشاهده می شود که RSI از 70 تجاوز کند. در واقع، این اندیکاتور اغلب به 30 یا

کمتر می رسد.

این دستورالعملها میتوانند به معاملهگران کمک کنند تا قدرت روند را تعیین کرده و معکوسهای

احتمالی را تشخیص دهند. به عنوان مثال، اگر RSI نتواند در چند نوسان متوالی قیمت در طول یک

روند صعودی به 70 برسد، اما سپس به زیر 30 برسد، روند ضعیف شده و ممکن است معکوس

شود.

برعکس برای یک روند نزولی صادق است. اگر روند نزولی نتواند به 30 یا کمتر برسد و سپس به

بالای 70 صعود کند، این روند نزولی ضعیف شده و ممکن است به سمت صعودی معکوس شود.

خطوط روند و میانگین های متحرک ابزارهای فنی مفیدی هستند که در استفاده از RSI به این روش

باید لحاظ شوند.

نکته:مطمئن شوید که RSI و قدرت نسبی را اشتباه نگیرید. اولین مورد به تغییرات در حرکت قیمت یک

اوراق بهادار اشاره دارد. دومی، عملکرد قیمتی دو یا چند اوراق بهادار را مقایسه می کند.

نمونه ای از واگرایی های RSI

واگرایی RSI زمانی رخ می دهد که قیمت در جهت مخالف RSI حرکت کند. به عبارت دیگر، یک

نمودار ممکن است قبل از تغییر قیمت مربوطه، تغییر در حرکت را نشان دهد.

یک واگرایی صعودی زمانی رخ میدهد که RSI مقدار فروش بیش از حد را نشان میدهد و به

دنبال آن یک پایینتر بالاتر که با پایینترین قیمت در قیمت ظاهر میشود، ظاهر میشود. این ممکن

است نشاندهنده افزایش حرکت صعودی باشد، و شکستن بیش از محدوده فروش بیش از حد میتواند

برای ایجاد یک موقعیت خرید جدید استفاده شود.

یک واگرایی نزولی زمانی رخ میدهد که RSI یک قرائت بیش از حد خرید ایجاد میکند و به دنبال

آن یک بالاترین پایینتر که با اوجهای بالاتر روی قیمت ظاهر میشود.

همانطور که در نمودار زیر مشاهده میکنید، زمانی که RSI پایینترین سطح را تشکیل میدهد و

قیمت پایینترین سطح را تشکیل میدهد، یک واگرایی صعودی شناسایی شد. این یک سیگنال معتبر بود،

اما زمانی که یک سهم در یک روند بلندمدت پایدار است، واگرایی ها نادر است. استفاده از

خوانش های قابل انعطاف اشباع فروش یا خرید بیش از حد به شناسایی سیگنال های بالقوه بیشتر

کمک می کند.

نمونه ای از معکوس های RSI مثبت-منفی

نمونه ای از معکوس های RSI مثبت-منفی

یک رابطه اضافی قیمت و RSI که معامله گران به دنبال آن هستند، برگشت های مثبت و منفی RSI

است. یک برگشت مثبت RSI ممکن است زمانی اتفاق بیفتد که RSI به پایینترین حد خود برسد که

کمتر از پایینترین حد قبلی خود است، در همان زمان که قیمت اوراق بهادار به پایینترین سطحی که

بالاتر از قیمت پایین قبلی آن است میرسد. معامله گران این شکل گیری را یک علامت صعودی و

یک سیگنال خرید در نظر می گیرند.

برعکس، یک برگشت RSI منفی ممکن است زمانی رخ دهد که RSI به بالاترین حد خود برسد، در

همان زمانی که قیمت اوراق بهادار به بالاترین حد پایینتر برسد. این شکلگیری یک علامت نزولی

و یک سیگنال فروش خواهد بود.

نمونه ای از رد کردن نوسان RSI

یکی دیگر از تکنیک های معاملاتی، رفتار RSI را زمانی که دوباره از قلمرو خرید یا فروش بیش

از حد خارج می شود، بررسی می کند. این سیگنال رد نوسان صعودی نامیده می شود و دارای

چهار قسمت است:

- RSI در منطقه اشباع فروش قرار می گیرد.

- RSI دوباره از 30 عبور می کند.

- RSI افت دیگری را بدون بازگشت به قلمروی بیش از حد فروش تشکیل می دهد.

- سپس RSI بالاترین سطح اخیر خود را می شکند.

همانطور که در نمودار زیر می بینید، اندیکاتور RSI بیش از حد فروخته شد، تا 30 شکسته شد و

پایین ترین سطح رد را تشکیل داد که سیگنال را در هنگام بازگشت به بالاتر ایجاد کرد. استفاده از

RSI در این روش بسیار شبیه ترسیم خطوط روند روی نمودار قیمت است.

یک نسخه نزولی از سیگنال رد نوسان وجود دارد که تصویر آینه ای از نسخه صعودی است. رد

نوسان نزولی نیز دارای چهار بخش است:

- RSI به منطقه ای که بیش از حد خرید است افزایش می یابد.

- RSI دوباره به زیر 70 می رسد.

- RSI بدون بازگشت به منطقه ای که بیش از حد خرید شده است، بالاترین سطح دیگری را تشکیل

می دهد. - سپس RSI پایین ترین سطح اخیر خود را می شکند.

نمودار زیر سیگنال رد نوسان نزولی را نشان می دهد. مانند بسیاری از تکنیک های معاملاتی، این

سیگنال زمانی قابل اعتمادتر خواهد بود که با روند بلندمدت غالب مطابقت داشته باشد. سیگنال های

نزولی در طول روندهای نزولی کمتر احتمال دارد که آلارم های کاذب ایجاد کنند.

تفاوت بین RSI و MACD

تفاوت بین RSI و MACD

واگرایی میانگین متحرک همگرایی (MACD) یکی دیگر از شاخص های حرکت پیروی از روند

است که رابطه بین دو میانگین متحرک قیمت اوراق بهادار را نشان می دهد. MACD با کم کردن

میانگین متحرک نمایی 26 دوره ای (EMA) از EMA 12 دوره ای محاسبه می شود. نتیجه آن

محاسبه خط MACD است.

سپس یک EMA نه روزه MACD، که خط سیگنال نامیده می شود، در بالای خط MACD رسم

می شود. می تواند به عنوان یک محرک برای سیگنال های خرید و فروش عمل کند. 10 معامله

گران ممکن است اوراق بهادار را زمانی که MACD از خط سیگنال خود عبور می کند، بخرند و

زمانی که MACD از زیر خط سیگنال عبور می کند، اوراق بهادار را بفروشند.

RSI برای نشان دادن اینکه آیا اوراق بهادار بیش از حد خرید شده است یا بیش از حد فروش در

رابطه با سطوح قیمت اخیر طراحی شده است. با استفاده از میانگین سود و زیان قیمت در یک دوره

زمانی معین محاسبه می شود. دوره زمانی پیشفرض 14 دوره است که مقادیر آن از 0 تا 100

محدود شده است.

MACD رابطه بین دو EMA را اندازهگیری میکند، در حالی که RSI حرکت تغییر قیمت را در

رابطه با اوج و پایینترین قیمت اخیر اندازهگیری میکند. این دو شاخص اغلب با هم استفاده می

شوند تا تصویر فنی کامل تری از یک بازار به تحلیلگران ارائه دهند.

این شاخص ها هر دو میزان حرکت یک دارایی را اندازه گیری می کنند. با این حال، آنها عوامل

مختلفی را اندازه گیری می کنند، بنابراین گاهی اوقات نشانه های متناقضی را ارائه می دهند. به

عنوان مثال، RSI ممکن است برای یک دوره زمانی ثابت، مقدار بالاتر از 70 را نشان دهد، که

نشان دهنده افزایش بیش از حد اوراق بهادار در سمت خرید است.

در همان زمان، MACD می تواند نشان دهد که شتاب خرید همچنان برای امنیت در حال افزایش

است. هر یک از این اندیکاتورها ممکن است با نشان دادن واگرایی از قیمت، تغییر روند آتی را

نشان دهد (قیمت همچنان بالاتر می رود در حالی که اندیکاتور پایین تر می شود یا برعکس).

محدودیت های RSI

RSI حرکت صعودی و نزولی قیمت را مقایسه میکند و نتایج را در یک نوسانگر که در زیر

نمودار قیمت قرار دارد، نمایش میدهد. مانند بسیاری از اندیکاتورهای فنی، سیگنالهای آن زمانی

قابل اعتماد هستند که با روند بلندمدت مطابقت داشته باشند.

سیگنالهای برگشت واقعی نادر هستند و جدا کردن آنها از آلارمهای کاذب دشوار است. برای مثال،

یک مثبت کاذب، یک متقاطع صعودی و به دنبال آن کاهش ناگهانی سهام است. منفی کاذب وضعیتی

است که در آن یک متقاطع نزولی وجود داشته باشد، اما سهام ناگهان به سمت بالا شتاب گرفت.

از آنجایی که شاخص حرکت حرکتی را نشان می دهد، زمانی که دارایی دارای شتاب قابل توجهی

در هر جهت باشد، می تواند برای مدت طولانی بیش از حد خرید یا فروش بیش از حد باقی بماند.

بنابراین، RSI در یک بازار نوسانی (محدوده معاملاتی) که قیمت دارایی متناوب بین حرکات

صعودی و نزولی است، بسیار مفید است.

RSI به چه معناست؟

شاخص قدرت نسبی (RSI) حرکت قیمت سهام یا سایر اوراق بهادار را اندازه گیری می کند. ایده

اصلی پشت RSI این است که اندازه گیری شود که معامله گران چقدر سریع قیمت اوراق بهادار را

بالا یا پایین می کنند. RSI این نتیجه را در مقیاس 0 تا 100 ترسیم می کند.

خوانش زیر 30 به طور کلی نشان می دهد که سهام بیش از حد فروخته شده است، در حالی که

خوانش بالای 70 نشان می دهد که بیش از حد خرید شده است. معامله گران اغلب این نمودار RSI

را در زیر نمودار قیمت اوراق بهادار قرار می دهند، بنابراین می توانند حرکت اخیر آن را با قیمت

بازار مقایسه کنند.

آیا وقتی RSI پایین است باید بخرم؟

برخی از معامله گران اگر RSI یک اوراق بهادار به زیر 30 برسد، آن را سیگنال خرید می دانند.

این بر این ایده است که اوراق بهادار بیش از حد فروخته شده است و بنابراین آماده بازگشت است. با

این حال، قابلیت اطمینان این سیگنال تا حدی به زمینه کلی بستگی دارد. اگر اوراق بهادار در یک

روند نزولی قابل توجه قرار گیرد، ممکن است برای مدتی طولانی در سطح فروش بیش از حد

معامله شود. معامله گران در آن شرایط ممکن است خرید را تا زمانی که سایر اندیکاتورهای فنی

سیگنال خرید خود را تایید کنند به تاخیر بیاندازند.

وقتی RSI بالاست چه اتفاقی میافتد؟

از آنجایی که شاخص قدرت نسبی عمدتاً برای تعیین بیش از حد خرید یا فروش بیش از حد یک

اوراق بهادار استفاده می شود، قرائت RSI بالا می تواند به این معنی باشد که یک اوراق بهادار بیش

از حد خرید شده است و ممکن است قیمت کاهش یابد. بنابراین، می تواند سیگنالی برای فروش

اوراق بهادار باشد.

تفاوت بین RSI و واگرایی میانگین متحرک (MACD) چیست؟

RSI و واگرایی میانگین متحرک (MACD) هر دو اندازه گیری حرکت هستند که می توانند به

معامله گران کمک کنند تا فعالیت معاملاتی اخیر یک اوراق بهادار را درک کنند. با این حال، آنها

این هدف را به روش های مختلف انجام می دهند.

در اصل، MACD با هموارسازی حرکات اخیر قیمت اوراق بهادار و مقایسه آن خط روند میان

مدت با یک خط روند کوتاه مدت که تغییرات اخیر قیمت آن را نشان می دهد، کار می کند. معامله

گران سپس می توانند تصمیمات خرید و فروش خود را بر این اساس قرار دهند که آیا خط روند

کوتاه مدت از خط روند میان مدت بالا می رود یا پایین تر.

دیدگاه خود را بنویسید